ШұШ§ЩҮ ШӯЩ„ ЩҶШёШ§Щ… ШЁШ§ЩҶЪ©ЫҢ Ъ©ШҙЩҲШұ: ЩҶШҰЩҲШЁШ§ЩҶЪ© ЩҮШ§ ШЁШ§ЫҢШҜ Ш¬Ш§ЫҢЪҜШІЫҢЩҶ ШЁШ§ЩҶЪ© ЩҮШ§ЫҢ ШҜЩҲЩ„ШӘЫҢ ЩҶШ§Ъ©Ш§ШұШўЩ…ШҜ ШҙЩҲЩҶШҜ

"ШЁШ§ ШӯШ°ЩҒ ШЁШ§ЩҶЪ© ЩҮШ§ЫҢ ШіЩҶШӘЫҢШҢ ЩҶШҰЩҲШЁШ§ЩҶЪ© ЩҮШ§ Щ…ЫҢ ШӘЩҲШ§ЩҶЩҶШҜ Ш¬Ш§ЫҢЪҜШІЫҢЩҶ ШЁЩҮШӘШұЫҢ ШЁШұШ§ЫҢ ЩҶШёШ§Щ… ШЁШ§ЩҶЪ©ЫҢ Ъ©ШҙЩҲШұ ШЁШ§ШҙЩҶШҜ. ШЁШ§ ЩҶЩҲШўЩҲШұЫҢ ЩҶШҰЩҲШЁШ§ЩҶЪ© Щ…ЫҢ ШӘЩҲШ§ЩҶЫҢЩ… ЪҶШұШ®ЩҮ Щ…Ш№ЫҢЩҲШЁ ЩҶШёШ§Щ… ШЁШ§ЩҶЪ©ЫҢ ШұШ§ Ш§ШөЩ„Ш§ШӯШҢ ЩҲ ШЁШ§ ЩҫШ°ЫҢШұШҙ ЩӮШ§ЩҶЩҲЩҶЫҢ ЩҲ ШұШіЩ…ЫҢ Щ…Ш«Щ„ Ш§ШӯШұШ§ШІ ЩҮЩҲЫҢШӘ ШҜЫҢШ¬ЫҢШӘШ§Щ„ШҢ Щ…ШҙЪ©Щ„Ш§ШӘ Щ…ШӘШ№ШҜШҜЫҢ ШұШ§ ШӯЩ„ Ъ©ЩҶЫҢЩ…".

"ШЁШ§ ШӯШ°ЩҒ ШЁШ§ЩҶЪ© ЩҮШ§ЫҢ ШіЩҶШӘЫҢШҢ ЩҶШҰЩҲШЁШ§ЩҶЪ© ЩҮШ§ Щ…ЫҢ ШӘЩҲШ§ЩҶЩҶШҜ Ш¬Ш§ЫҢЪҜШІЫҢЩҶ ШЁЩҮШӘШұЫҢ ШЁШұШ§ЫҢ ЩҶШёШ§Щ… ШЁШ§ЩҶЪ©ЫҢ Ъ©ШҙЩҲШұ ШЁШ§ШҙЩҶШҜ. ШЁШ§ ЩҶЩҲШўЩҲШұЫҢ ЩҶШҰЩҲШЁШ§ЩҶЪ© Щ…ЫҢ ШӘЩҲШ§ЩҶЫҢЩ… ЪҶШұШ®ЩҮ Щ…Ш№ЫҢЩҲШЁ ЩҶШёШ§Щ… ШЁШ§ЩҶЪ©ЫҢ ШұШ§ Ш§ШөЩ„Ш§ШӯШҢ ЩҲ ШЁШ§ ЩҫШ°ЫҢШұШҙ ЩӮШ§ЩҶЩҲЩҶЫҢ ЩҲ ШұШіЩ…ЫҢ Щ…Ш«Щ„ Ш§ШӯШұШ§ШІ ЩҮЩҲЫҢШӘ ШҜЫҢШ¬ЫҢШӘШ§Щ„ШҢ Щ…ШҙЪ©Щ„Ш§ШӘ Щ…ШӘШ№ШҜШҜЫҢ ШұШ§ ШӯЩ„ Ъ©ЩҶЫҢЩ…".

ШҜШұ ШҙШ§ЩҶШІШҜЩҮЩ…ЫҢЩҶ ШұЩҲЫҢШҜШ§ШҜ ЩҒЫҢЩҶШ§ЩҫШҢ ЩҶЫҢЩ…Ш§ ШҙЩ…ШіШ§ЩҫЩҲШұШҢ Щ…ШҜЫҢШұШ№Ш§Щ…Щ„ ЫҢЩҲШўЫҢШҜЫҢШҢ ШҜШұ Ш§ШұШ§ШҰЩҮ Ш§ЫҢ ШЁШ§ Щ…ЩҲШ¶ЩҲШ№ «ШұЩҲЩҶШҜЩҮШ§ ЩҲ ШўЫҢЩҶШҜЩҮ ЩҶШҰЩҲШЁШ§ЩҶЪ© ШҜШұ Ш§ЫҢШұШ§ЩҶ» ШҜШұ Щ…ЩҲШұШҜ ШӯШ°ЩҒ ШЁШ§ЩҶЪ© ЩҮШ§ЫҢ ШіЩҶШӘЫҢ ЩҲ Ш¬Ш§ЫҢЪҜШІЫҢЩҶ Ъ©ШұШҜЩҶ ЩҶШҰЩҲШЁШ§ЩҶЪ© ЩҮШ§ ШөШӯШЁШӘ Ъ©ШұШҜ.

Ш§ШӯШұШ§ШІ ЩҮЩҲЫҢШӘ Ш§Щ„Ъ©ШӘШұЩҲЩҶЫҢЪ© ШЁШұШ§ЫҢ Ш§ЩҲЩ„ЫҢЩҶ ШЁШ§Шұ ШҜШұ Ъ©ШҙЩҲШұ ШӘЩҲШіШ· ЫҢЩҲШўЫҢШҜЫҢ ЩҲ ШЁШ§ Щ…Ш¬ЩҲШІ ШҙЩҲШұШ§ЫҢ Ш№Ш§Щ„ЫҢ ШЁЩҲШұШі ЩҲ Ш§ЩҲШұШ§ЩӮ ШЁЩҮШ§ШҜШ§Шұ ШЁЩҮ Щ…ЩҶШёЩҲШұ ШөШҜЩҲШұ Ъ©ШҜ ШЁЩҲШұШіЫҢ ЩҲ ШӘШ§ЫҢЫҢШҜ ЩҮЩҲЫҢШӘ Ъ©Ш§ШұШЁШұШ§ЩҶ ШҜШұ ШЁШ§ШІШ§Шұ ШЁЩҲШұШі Ш§ЩҶШ¬Ш§Щ… ЪҜШұЩҒШӘ. Ш§ЫҢШ¬Ш§ШҜ ЩҮЩҲЫҢШӘ Ш§Щ„Ъ©ШӘШұЩҲЩҶЫҢЪ© Щ…ЩҶШӯШөШұ ШЁЩҒШұШҜ ШЁШұШ§ЫҢ ШҙЩҮШұЩҲЩҶШҜШ§ЩҶШҢ ШӘШ§ ЩӮШЁЩ„ Ш§ШІ ШЁЩҮ ЩҲШ¬ЩҲШҜ ШўЩ…ШҜЩҶ Щ…ШҙЪ©Щ„Ш§ШӘ Щ…ШұШЁЩҲШ· ШЁЩҮ Ш§ШӯШұШ§ШІ ЩҮЩҲЫҢШӘ Ъ©Ш§ШұШЁШұШ§ЩҶ ШҜШұ ШЁШ§ШІШ§Шұ ШЁЩҲШұШіШҢ ЫҢЪ©ЫҢ Ш§ШІ ЪҶШ§Щ„Шҙ ЩҮШ§ЫҢЫҢ ШЁЩҲШҜ Ъ©ЩҮ ШӘЩҲШіШ· ШҜШіШӘЪҜШ§ЩҮЩҮШ§ЫҢ Ш§Ш¬ШұШ§ЫҢЫҢ ЩҲ Ъ©ШіШЁ ЩҲ Ъ©Ш§ШұЩҮШ§ Щ…Ш·ШұШӯ ШҙШҜЩҮ ШЁЩҲШҜ. Ш§Щ…Ш§ ШЁШ§ ШҙШҜШӘ ЪҜШұЩҒШӘЩҶ ШұЩҲЩҶШҜ Щ…ШӯШҜЩҲШҜЫҢШӘ ЩҮШ§ЫҢ ШЁЩҮШҜШ§ШҙШӘЫҢ ЩҲ Ш®Ш·Шұ ШӘШ¬Щ…Ш№Ш§ШӘ ШҜШұ Щ…ШұШ§Ъ©ШІ Ш§ШӯШұШ§ШІ ЩҮЩҲЫҢШӘШҢ ЩҶЫҢШ§ШІ ШЁЩҮ Ш§ШӯШұШ§ШІ ЩҮЩҲЫҢШӘ Ш§Щ„Ъ©ШӘШұЩҲЩҶЫҢЪ©ЫҢ Ъ©Ш§ШұШЁШұШ§ЩҶ ШЁЩҮ ШҙШҜШӘ Ш§ШӯШіШ§Ші ШҙШҜ.

ШЁЩҮ Ш§ЫҢЩҶ ШӘШұШӘЫҢШЁ ШЁШ№ШҜ Ш§ШІ ШҜЩҲ ШіШ§Щ„ Ш§ШІ ШҙШұЩҲШ№ ЩҒШ№Ш§Щ„ЫҢШӘ ШҙШұЪ©ШӘ ЫҢЩҲШўЫҢШҜЫҢ ЩҲ Ш§ШұШ§ШҰЩҮ Щ…ШӯШөЩҲЩ„ ЩҶЩҲЫҢЩҶ Ш§ШӯШұШ§ШІ ЩҮЩҲЫҢШӘ ШҜЫҢШ¬ЫҢШӘШ§Щ„ ШЁШұ ЩҫШ§ЫҢЩҮ ЩҮЩҲШҙ Щ…ШөЩҶЩҲШ№ЫҢШҢ Ш§ЫҢЩҶ ШұЩҲШҙ ШЁЩҮ Ш№ЩҶЩҲШ§ЩҶ ШұШ§ЩҮ ШӯЩ„ Ш¬Ш§ЫҢЪҜШІЫҢЩҶ ЩҫШ°ЫҢШұЩҒШӘЩҮ ЩҲ Ш§Ш¬ШұШ§ЫҢЫҢ ШҙШҜ.

Ш§ШӯШұШ§ШІ ЩҮЩҲЫҢШӘ ШҜЫҢШ¬ЫҢШӘШ§Щ„ ЪҶЪҜЩҲЩҶЩҮ ШҜШұ Ш§ЫҢШұШ§ЩҶ ЩӮШ§ЩҶЩҲЩҶЫҢ ШҙШҜШҹ

ЩҮЩҲЫҢШӘ ШҜЫҢШ¬ЫҢШӘШ§Щ„ ШЁШұШ§ЫҢ Ш§ЩҲЩ„ЫҢЩҶ ШЁШ§Шұ ШҜШұ Ш§ЫҢШұШ§ЩҶ ШӘЩҲШіШ· ЫҢЩҲШўЫҢШҜЫҢ Щ…Ш·ШұШӯ ЪҜШұШҜЫҢШҜ. ШЁШ§ ШӘЩҲШ¬ЩҮ ШЁЩҮ Ш§ШӯШіШ§Ші ЩҶЫҢШ§ШІ Ъ©ШҙЩҲШұ ШЁЩҮ ЫҢЪ© ШіЫҢШіШӘЩ… ШўЩҶЩ„Ш§ЫҢЩҶ Ш¬ЩҮШӘ Ш§ШӯШұШ§ШІ ЩҮЩҲЫҢШӘ Ъ©Ш§ШұШЁШұШ§ЩҶ ШҜШұ ШҜЩҲЩ„ШӘ Ш§Щ„Ъ©ШӘШұЩҲЩҶЫҢЪ© ЩҲ Ш®ШҜЩ…Ш§ШӘ Щ…Ш§Щ„ЫҢ ЩҲ ШЁШ§ЩҶЪ©ЫҢШҢ ЫҢЩҲШўЫҢШҜЫҢ ШЁШ§ Ш§ШіШӘЩҒШ§ШҜЩҮ Ш§ШІ ШҜШ§ЩҶШҙ ШЁЩҮ ШұЩҲШІ ЩҲ ШЁЩҲЩ…ЫҢШҢ ШұЩҲШҙЫҢ ШұШ§ ШЁШ§ Ш§ШіШӘЩҒШ§ШҜЩҮ Ш§ШІ ЩҲЫҢЪҳЪҜЫҢ ЩҮШ§ЫҢ ШЁЫҢЩҲЩ…ШӘШұЫҢЪ© Ъ©Ш§ШұШЁШұ Ш№ШұШ¶ЩҮ Ъ©ШұШҜ.

ШҜШұ Ш§ШҜШ§Щ…ЩҮШҢ ШұЩҲЩҶШҜ ЩӮШ§ЩҶЩҲЩҶЩ…ЩҶШҜ ШҙШҜЩҶ Ш§ШӯШұШ§ШІ ЩҮЩҲЫҢШӘ ШҜЫҢШ¬ЫҢШӘШ§Щ„ ШЁШ§ Щ…ШҜЩ„ MSFШҢ ЩҶЫҢШ§ШІЩҮШ§ШҢ Щ…Щ„ШІЩҲЩ…Ш§ШӘ ШіЫҢШ§ШіЫҢ ЩҲ Щ…ШҙЪ©Щ„Ш§ШӘ ШЁЩҮ ЩҲШ¬ЩҲШҜ ШўЩ…ШҜЩҮ ШЁШұ ШіШұ ШұШ§ЩҮ Ш§ЫҢЩҶ ШұЩҲЩҶШҜ ШұШ§ ШҙШұШӯ Ш®ЩҲШ§ЩҮЫҢЩ… ШҜШ§ШҜ.

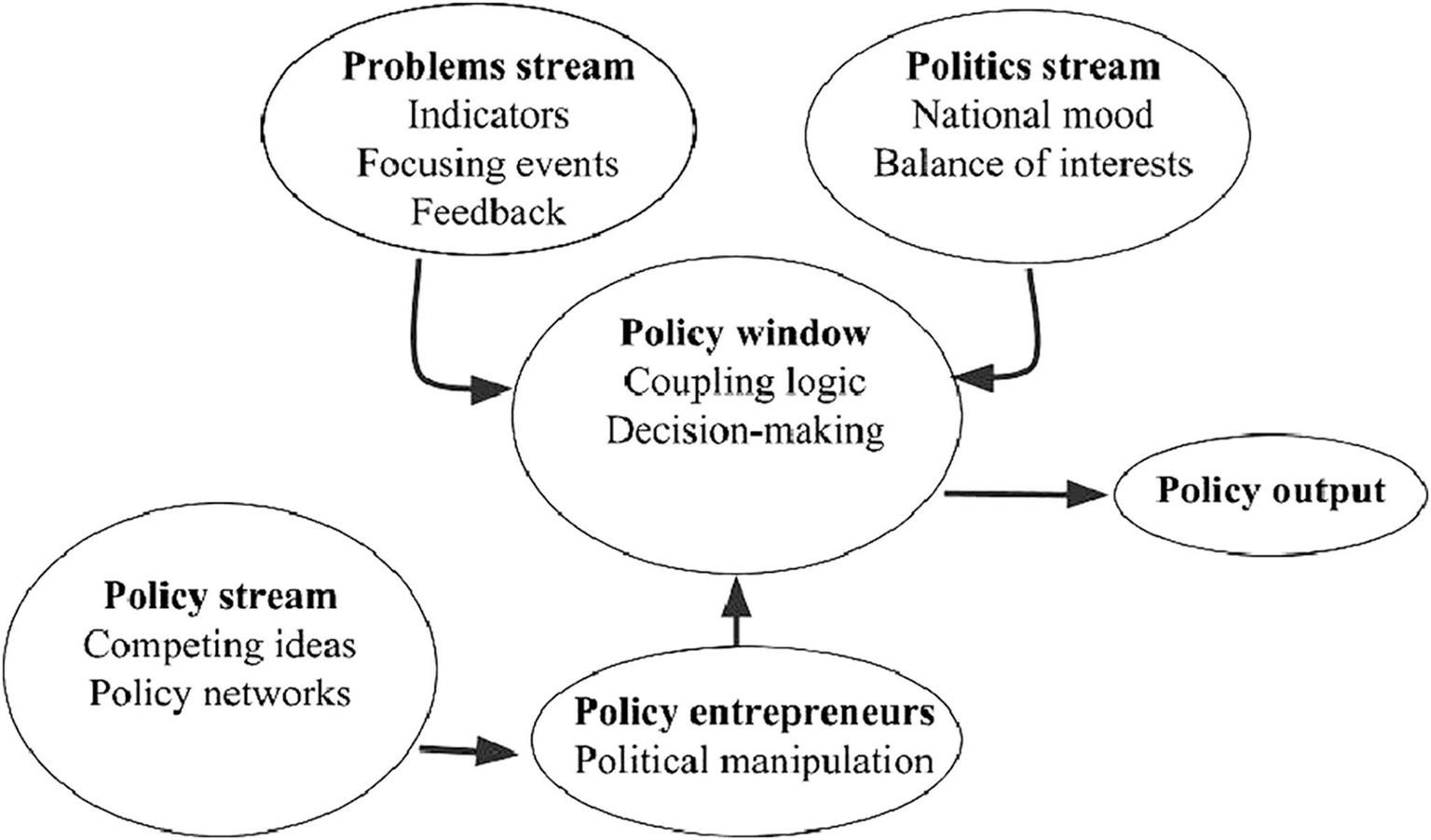

Ш§ШІ ШІЩ…Ш§ЩҶ Ш§ЩҶШӘШҙШ§Шұ Ъ©ШӘШ§ШЁ Щ…ШҜЩ„ ЪҶШ§ШұЪҶЩҲШЁ ЪҶЩҶШҜ Ш¬ШұЫҢШ§ЩҶЫҢ Ш¬Ш§ЩҶ Ъ©ЫҢЩҶЪҜШҜШ§ЩҶ (MSF) ШҜШұ ШіШ§Щ„ 1984ШҢ Ш§ЫҢЩҶ Щ…ШҜЩ„ ШЁЩҮ Ш·ЩҲШұ ЪҜШіШӘШұШҜЩҮ ШҜШұ ШҜШіШӘЩҲШұ Ъ©Ш§ШұЩҮШ§ШҢ Ш¬Ш§ЫҢЪҜШІЫҢЩҶ ЩҮШ§ ЩҲ ШіЫҢШ§ШіШӘ ЩҮШ§ЫҢ Ш№Щ…ЩҲЩ…ЫҢ Щ…ЩҲШұШҜ Ш§ШіШӘЩҒШ§ШҜЩҮ ЩӮШұШ§Шұ ЪҜШұЩҒШӘЩҮ Ш§ШіШӘ.

ШЁШ§ Ш§ШіШӘЩҒШ§ШҜЩҮ Ш§ШІ Щ…ШҜЩ„ MSFШҢ ШұЩҲЩҶШҜ ЩӮШұШ§Шұ ЪҜШұЩҒШӘЩҶ Ш§ШӯШұШ§ШІ ЩҮЩҲЫҢШӘ ШҜЫҢШ¬ЫҢШӘШ§Щ„ ШҜШұ ЪҶШ§ШұЪҶЩҲШЁ ЩӮШ§ЩҶЩҲЩҶ ШЁШ§ Ш§ШіШӘЩҒШ§ШҜЩҮ Ш§ШІ Щ…ШӘШәЫҢШұЩҮШ§ЫҢ Ш§ЫҢЩҶ Щ…ШҜЩ„ШҢ ШЁЩҮ Ш§ЫҢЩҶ ШөЩҲШұШӘ ШӘЩҲШ¬ЫҢЩҮ Щ…ЫҢ ШҙЩҲШҜ:

Ш®Ш· Щ…ШҙЫҢ (Policy Stream): ШЁШ§ Щ…Ш·ШұШӯ ШҙШҜЩҶ Ш§ЫҢШҜЩҮ ЩҮЩҲЫҢШӘ ШҜЫҢШ¬ЫҢШӘШ§Щ„ ШЁШұШ§ЫҢ ЩҮШұ Ъ©Ш§ШұШЁШұШҢ ШұШ§ЩҮЪ©Ш§Шұ Ш§ЫҢЩҶ Ш§ЫҢШҜЩҮ Ш·ЫҢ ШҜЩҲ ШіШ§Щ„ ШӘЩҲШіШ· ЫҢЩҲШўЫҢШҜЫҢ Ш§ЫҢШ¬Ш§ШҜ ШҙШҜ. Ш§Щ…Ш§ ШұЩҲШҙ ШўЩҶЩ„Ш§ЫҢЩҶ ШЁШұШ§ЫҢ Ш§ШӯШұШ§ШІ ЩҮЩҲЫҢШӘ Ъ©Ш§ШұШЁШұШ§ЩҶШҢ Щ…ЩҲШұШҜ ЩӮШЁЩҲЩ„ ЩҶЩҮШ§ШҜЩҮШ§ЫҢ ЩӮШ§ЩҶЩҲЩҶ ЪҜШ°Ш§Шұ ЩҶШЁЩҲШҜ ЩҲ ШЁЩҮ ЩҮЩ…ЫҢЩҶ ШҜЩ„ЫҢЩ„ШҢ ШұЩҲЩҶШҜ ШҜШұЫҢШ§ЩҒШӘ Щ…Ш¬ЩҲШІ ШЁШ§ Щ…ШҙЪ©Щ„Ш§ШӘ ШІЫҢШ§ШҜЫҢ ШұЩҲШЁШұЩҲ ШҙШҜЩҮ ШЁЩҲШҜ.

Ш¬ШұЫҢШ§ЩҶ Щ…ШҙЪ©Щ„ (Problem Stream): ШЁШ§ ШҙШҜШӘ ЪҜШұЩҒШӘЩҶ Ш§ШіШӘЩӮШЁШ§Щ„ Ш§ШІ ШЁШ§ШІШ§Шұ ШЁЩҲШұШіШҢ Щ…ШұШ§Ш¬Ш№ЩҮ Щ…ШұШҜЩ… ШЁЩҮ Щ…ШұШ§Ъ©ШІ Ш§ШӯШұШ§ШІ ЩҮЩҲЫҢШӘ ШҙШҜШӘ ЪҜШұЩҒШӘ. ШЁЩҮ Ш§ЫҢЩҶ ШӘШұШӘЫҢШЁ ШІЩ…Ш§ЩҶ Щ„Ш§ШІЩ… Ш¬ЩҮШӘ Ш§ШӯШұШ§ШІ ЩҮЩҲЫҢШӘ ЩҮШұ Ъ©Ш§ШұШЁШұ Ш§ШІ ЪҶЩҶШҜ ШұЩҲШІ ШЁЩҮ ЪҶЩҶШҜЫҢЩҶ ШұЩҲШІ ЩҲ ШҜШұ ШЁШұШ®ЫҢ Щ…ЩҲШ§ЩӮШ№ШҢ ШЁЩҮ ЪҶЩҶШҜ ЩҮЩҒШӘЩҮ ШІЩ…Ш§ЩҶ ЩҶЫҢШ§ШІ ШҜШ§ШҙШӘ. Ш§ШІ Ш·ШұЩҒЫҢ ЩҶЫҢШІШҢ ШЁШ§ ШёЩҮЩҲШұ ЩҲЫҢШұЩҲШі Ъ©ШұЩҲЩҶШ§ШҢ ШӘШ¬Щ…Ш№ ШҜШұ Щ…ШұШ§Ъ©ШІ Ш§ШӯШұШ§ШІ ЩҮЩҲЫҢШӘ Ш§ШІ Щ„ШӯШ§Шё ШЁЩҮШҜШ§ШҙШӘЫҢ ШЁШұШ§ЫҢ Ъ©Ш§ШұШЁШұШ§ЩҶ ШЁШіЫҢШ§Шұ Ш®Ш·ШұЩҶШ§Ъ© ШҙШҜ. ШӘШӯШӘ Ш§ЫҢЩҶ ШҙШұШ§ЫҢШ·ШҢ ШұЪҜЩҲЩ„Ш§ШӘЩҲШұЫҢ ЩҮШ§ ШЁЩҮ ШЁШұШұШіЫҢ Ш§Щ…Ъ©Ш§ЩҶ Ш§ШӯШұШ§ШІ ЩҮЩҲЫҢШӘ ШЁЩҮ ШөЩҲШұШӘ ШўЩҶЩ„Ш§ЫҢЩҶ ЩҫШұШҜШ§Ш®ШӘЩҶШҜ.

Ш¬ШұЫҢШ§ЩҶ ШіЫҢШ§ШіШӘ (Political Stream): ШЁШ§ Ш§ШіШӘЩӮШЁШ§Щ„ ЪҜШіШӘШұШҜЩҮ Щ…ШұШҜЩ… Ш§ШІ ШЁШ§ШІШ§Шұ ШЁЩҲШұШі ЩҲ ЩҶЪҜШ§ЩҮ Щ…Ш«ШЁШӘ ЩҶЩҮШ§ШҜЩҮШ§ЫҢ ЩӮШ§ЩҶЩҲЩҶЪҜШ°Ш§Шұ ШЁЩҮ Ш§ШӯШұШ§ШІ ЩҮЩҲЫҢШӘ ШўЩҶЩ„Ш§ЫҢЩҶШҢ ЩҮЩ…Ш§ЩҮЩҶЪҜЫҢ ЩҮШ§ЫҢ Щ„Ш§ШІЩ… ШЁШ§ ЩҶЩҮШ§ШҜЩҮШ§ЫҢ Щ…ШұШӘШЁШ· ШЁЩҮ Щ…ЩҶШёЩҲШұ Ш§Ш№Ш·Ш§ЫҢ Щ…Ш¬ЩҲШІ ШЁЩҮ ЫҢЩҲШўЫҢШҜЫҢ ШЁЩҮ Щ…ЩҶШёЩҲШұ Ш§ШұШ§ШҰЩҮ Ш®ШҜЩ…Ш§ШӘ Ш§ШӯШұШ§ШІ ЩҮЩҲЫҢШӘ ШҜЫҢШ¬ЫҢШӘШ§Щ„ ШўШәШ§ШІ ЪҜШұШҜЫҢШҜ. ШЁЩҮ Ш§ЫҢЩҶ Щ…ЩҶШёЩҲШұШҢ ЩҶЩҮШ§ШҜЩҮШ§ЫҢ ШІЫҢШұ ШЁШ§ ЩҮЩ… ШӘШ№Ш§Щ…Щ„ ШҜШ§ШҙШӘЩҶШҜ:

|

• ШіШ§ШІЩ…Ш§ЩҶ ШЁЩҲШұШі |

• ЩҶЩҮШ§ШҜ ШұЫҢШ§ШіШӘ Ш¬Щ…ЩҮЩҲШұЫҢ |

• ЩӮЩҲЩҮ ЩӮШ¶Ш§ШҰЫҢЩҮ |

|

• ШЁШ§ЩҶЪ© Щ…ШұЪ©ШІЫҢ |

• ШЁЫҢЩ…ЩҮ ШіЩ„Ш§Щ…ШӘ |

• ШӘШ§Щ…ЫҢЩҶ Ш§Ш¬ШӘЩ…Ш§Ш№ЫҢ |

|

• ЩҲШІШ§ШұШӘ Ъ©Ш§Шұ |

• ШҜШ§ШҜШіШӘШ§ЩҶЫҢ |

|

ЩҫЩҶШ¬ШұЩҮ ШіЫҢШ§ШіШӘ ЪҜШ°Ш§ШұЫҢ (Policy Window): ШЁШ§ ШӘШ№Ш§Щ…Щ„ ШіЩҮ Щ…ШӘШәЫҢШұ Ш®Ш· Щ…ШҙЫҢШҢ Ш¬ШұЫҢШ§ЩҶ Щ…ШҙЪ©Щ„ Ш§ШөЩ„ЫҢ ЩҲ Ш¬ШұЫҢШ§ЩҶ ШіЫҢШ§ШіШӘ ШЁШұ Ш§ШіШ§Ші Щ…ШҜЩ„ MSFШҢ ЩҫЩҶШ¬ШұЩҮ ШіЫҢШ§ШіШӘ ЪҜШ°Ш§ШұЫҢШҢ ЩҒШұШөШӘ ШЁШұШ§ЫҢ Ш§ЫҢЩҒШ§ЫҢ ЩҶЩӮШҙ Ъ©Ш§ШұШўЩҒШұЫҢЩҶШ§ЩҶ ШіЫҢШ§ШіЫҢ ЩҲ Ш§ЫҢШ¬Ш§ШҜ Ш®ШұЩҲШ¬ЫҢ Щ…Ш·Щ„ЩҲШЁ ШұШ§ ШЁЩҮ ШўЩҶЩҮШ§ Ш§Щ…Ъ©Ш§ЩҶ ЩҫШ°ЫҢШұ ЩҶЩ…ЩҲШҜ. ШҜШұ ЩҶШӘЫҢШ¬ЩҮ ШӘШ№Ш§Щ…Щ„ ЩҶЩҮШ§ШҜЩҮШ§ЫҢ Ш°ЫҢШұШЁШ·ШҢ ШЁШұШұШіЫҢ ЩӮШ§ЩҶЩҲЩҶ ЪҜШ°Ш§ШұЫҢ ЩҲ Ш§Ш№Ш·Ш§ЫҢ Щ…Ш¬ЩҲШІ ШЁШұШ§ЫҢ Ш§ШӯШұШ§ШІ ЩҮЩҲЫҢШӘ ШҜЫҢШ¬ЫҢШӘШ§Щ„ ШўШәШ§ШІ ШҙШҜ.

Ъ©Ш§ШұШўЩҒШұЫҢЩҶШ§ЩҶ ШіЫҢШ§ШіЫҢ (Policy Entrepreneurs): ЫҢЩҲШўЫҢШҜЫҢ ШЁЩҮ Ш№ЩҶЩҲШ§ЩҶ Ш§ЩҲЩ„ЫҢЩҶ ШҙШұЪ©ШӘ Ш§ШұШ§ШҰЩҮ ШҜЩҮЩҶШҜЩҮ Ш®ШҜЩ…Ш§ШӘ Ш§ШӯШұШ§ШІ ЩҮЩҲЫҢШӘ ШҜЫҢШ¬ЫҢШӘШ§Щ„ ШҜШұ Ъ©ШҙЩҲШұШҢ ЩҮЩ…ШІЩ…Ш§ЩҶ ШЁШ§ ШӘЩ„Ш§Шҙ ШЁШұШ§ЫҢ Ш§Ш®Ш° Щ…Ш¬ЩҲШІШҢ ШұШ§ЩҮЪ©Ш§Шұ Ш®ЩҲШҜ ШұШ§ Ш§ШұШӘЩӮШ§ ШҜШ§ШҜЩҮ ЩҲ ЩҲЫҢЪҳЪҜЫҢ ЩҮШ§ЫҢ Ш¬ШҜЫҢШҜЫҢ Ш¬ЩҮШӘ Ш§ШұШӘЩӮШ§ЫҢ ШіШұШ№ШӘ ЩҲ Ш§Щ…ЩҶЫҢШӘ ШіШұЩҲЫҢШі Ш®ЩҲШҜ ШЁЩҮ Щ…ШӯШөЩҲЩ„ Ш§ШӯШұШ§ШІ ЩҮЩҲЫҢШӘ ШҜЫҢШ¬ЫҢШӘШ§Щ„ШҢ Ш§Ш¶Ш§ЩҒЩҮ Ъ©ШұШҜ.

Ш®ШұЩҲШ¬ЫҢ (Output): ШЁШұШ§ЫҢ Ш§ЩҲЩ„ЫҢЩҶ ШЁШ§Шұ ШҜШұ Ш§ЫҢШұШ§ЩҶШҢ Щ…Ш¬ЩҲШІ ШіШұЩҲЫҢШі Ш§ШӯШұШ§ШІ ЩҮЩҲЫҢШӘ ШҜЫҢШ¬ЫҢШӘШ§Щ„ ЫҢЩҲШўЫҢШҜЫҢ Ъ©ЩҮ ШЁШ§ Ш§ШіШӘЩҒШ§ШҜЩҮ Ш§ШІ ЩҲЫҢЪҳЪҜЫҢ ЩҮШ§ЫҢ ШЁЫҢЩҲЩ…ШӘШұЫҢЪ© ЪҶЩҮШұЩҮ Ъ©Ш§ШұШЁШұШҢ ЩҒШұШ§ЫҢЩҶШҜ Ш§ШӯШұШ§ШІ ЩҮЩҲЫҢШӘ Ъ©Ш§ШұШЁШұШ§ЩҶ Щ…ШӘЩӮШ§Ш¶ЫҢ ШҜШұЫҢШ§ЩҒШӘ Ъ©ШҜ ШЁЩҲШұШіЫҢ ШұШ§ ШЁЩҮ ШөЩҲШұШӘ Ъ©Ш§Щ…Щ„Ш§ ШәЫҢШұ ШӯШ¶ЩҲШұЫҢ Ш§ЩҶШ¬Ш§Щ… Щ…ЫҢ ШҜЩҮШҜШҢ ШӘЩҲШіШ· ШҙЩҲШұШ§ЫҢ Ш№Ш§Щ„ЫҢ ШЁЩҲШұШі ЩҲ Ш§ЩҲШұШ§ЩӮ ШЁЩҮШ§ШҜШ§Шұ ШөШ§ШҜШұ ШҙШҜ.

ЩҫШі Ш§ШІ Ш§Ш®Ш° Щ…Ш¬ЩҲШІ ШЁШұШ§ЫҢ ШіШұЩҲЫҢШі Ш§ШӯШұШ§ШІ ЩҮЩҲЫҢШӘ ШҜЫҢШ¬ЫҢШӘШ§Щ„ ШӘЩҲШіШ· ЫҢЩҲШўЫҢШҜЫҢШҢ Ш§ЫҢЩҶ ШіШұЩҲЫҢШі ШӘЩҲШіШ· ЩӮЩҲЩҮ ЩӮШ¶Ш§ЫҢЫҢЩҮ ЩҲ ШЁШұШ§ЫҢ Ш§ШӯШұШ§ШІ ЩҮЩҲЫҢШӘ Ъ©Ш§ШұШЁШұШ§ЩҶ ШҜШұ ШіШ§Щ…Ш§ЩҶЩҮ Ш«ЩҶШ§ Ш¬ЩҮШӘ ЪҜШұЩҒШӘЩҶ ШұЩ…ШІ ШҙШ®ШөЫҢ Щ…ЩҲШұШҜ Ш§ШіШӘЩҒШ§ШҜЩҮ ЩӮШұШ§Шұ ЪҜШұЩҒШӘЩҮ ЩҲ ЩҮЩ… Ш§Ъ©ЩҶЩҲЩҶ ШҙЩҮШұЩҲЩҶШҜШ§ЩҶ ЩҶЫҢШ§ШІЫҢ ШЁЩҮ Ш§ШӯШұШ§ШІ ЩҮЩҲЫҢШӘ ШӯШ¶ЩҲШұЫҢ ШЁШұШ§ЫҢ ШҜШұЫҢШ§ЩҒШӘ ШұЩ…ШІ ШҙШ®ШөЫҢ Ш®ЩҲШҜ ЩҶШҜШ§ШұЩҶШҜ.

Ш§ШІ ЩҮЩҲЫҢШӘ ШҜЫҢШ¬ЫҢШӘШ§Щ„ Щ…ЫҢ ШӘЩҲШ§ЩҶ ШҜШұ ШӯЩҲШІЩҮ ЩҮШ§ ЩҲ ШөЩҶШ§ЫҢШ№ Щ…Ш®ШӘЩ„ЩҒЫҢ Ш§ШіШӘЩҒШ§ШҜЩҮ Ъ©ШұШҜ. ЫҢЪ©ЫҢ Ш§ШІ ШӯЩҲШІЩҮ ЩҮШ§ЫҢЫҢ Ъ©ЩҮ ШЁЫҢШҙШӘШұЫҢЩҶ ЩҶЫҢШ§ШІ ШЁЩҮ ЩҮЩҲЫҢШӘ ШҜЫҢШ¬ЫҢШӘШ§Щ„ ШҜШұ ШўЩҶ ШЁЩҮ ШөЩҲШұШӘ Ъ©Ш§Щ…Щ„Ш§ Щ…ШҙЩҮЩҲШҜ Ш§ШӯШіШ§Ші Щ…ЫҢ ШҙЩҲШҜШҢ ШӯЩҲШІЩҮ Щ…Ш§Щ„ЫҢ ЩҲ ШЁШ§ЩҶЪ©ШҜШ§ШұЫҢ Щ…ЫҢ ШЁШ§ШҙШҜ. ЩҮЩ…Ш§ЩҶЪҜЩҲЩҶЩҮ Ъ©ЩҮ ЩҒШұШ§ЫҢЩҶШҜ Ш§ШӯШұШ§ШІ ЩҮЩҲЫҢШӘ ШҜЫҢШ¬ЫҢШӘШ§Щ„ ШЁШіЫҢШ§ШұЫҢ Ш§ШІ Щ…ШҙЪ©Щ„Ш§ШӘ Щ…ШұШ§Ш¬Ш№ЩҮ ШӯШ¶ЩҲШұЫҢ ШұШ§ ШЁШұШ·ШұЩҒ ШіШ§Ш®ШӘШҢ ЩҶШҰЩҲШЁШ§ЩҶЪ© ЩҮШ§ ЩҶЫҢШІ Щ…ШҙЪ©Щ„Ш§ШӘ Щ…ШұШЁЩҲШ· ШЁЩҮ ШЁШ§ЩҶЪ©ШҜШ§ШұЫҢ ШіЩҶШӘЫҢ ШұШ§ ШЁШұШ·ШұЩҒ Щ…ЫҢ ЩҶЩ…Ш§ЫҢЩҶШҜ. ШҜЩ„ЫҢЩ„ Ш§ЫҢЩҶ Ш§Щ…Шұ ЩҶЫҢШІ ЩҮШІЫҢЩҶЩҮ ШЁШіЫҢШ§Шұ ШІЫҢШ§ШҜ ШЁШ§ЩҶЪ©ЩҮШ§ ШЁЩҮ Щ…ЩҶШёЩҲШұ Ш§ШұШ§ШҰЩҮ Ш®ШҜЩ…Ш§ШӘ ШЁЩҮ ШөЩҲШұШӘ ШӯШ¶ЩҲШұЫҢ ШЁЩҮ Щ…ШҙШӘШұЫҢШ§ЩҶ Ш§ШіШӘ.

ШӯШ§Щ„Ш§ ШЁЩҮ ЫҢЪ© ЩҶЩҲШўЩҲШұЫҢ ШЁШІШұЪҜШӘШұ ШҜШұ ЩҶШёШ§Щ… ШЁШ§ЩҶЪ©ЫҢ ЩҶЫҢШ§ШІЩ…ЩҶШҜЫҢЩ…

ШЁШ§ Ш°Ъ©Шұ ЫҢЪ© ЩҶЩ…ЩҲЩҶЩҮШҢ Щ…ЫҢШІШ§ЩҶ ЩҶЫҢШ§ШІ ШіЫҢШіШӘЩ… ШЁШ§ЩҶЪ©ШҜШ§ШұЫҢ Ъ©ШҙЩҲШұ ШЁЩҮ ЩҶШҰЩҲШЁШ§ЩҶЪ© ЩҮШ§ ШұШ§ ШЁЩҮ ЩҶЩҲШўЩҲШұЫҢ ШЁШұШұШіЫҢ Щ…ЫҢ Ъ©ЩҶЫҢЩ…:

ЫҢЪ©ЫҢ Ш§ШІ ШЁШ§ЩҶЪ© ЩҮШ§ЫҢ ШіЩҶШӘЫҢ Ъ©ШҙЩҲШұ Ш§ЪҜШұ ЩҮЫҢЪҶ ЩҒШ№Ш§Щ„ЫҢШӘЫҢ ЩҶШҜШ§ШҙШӘЩҮ ШЁШ§ШҙШҜ ЩҲ ШЁЩҮ Щ…ШҜШӘ 10 ШіШ§Щ„ ШЁЩҮ ЩҮШұ ЫҢЪ© Ш§ШІ Ъ©Ш§ШұЩ…ЩҶШҜШ§ЩҶШҙШҢ Щ…ШЁЩ„Шә 10 Щ…ЫҢЩ„ЫҢЩҲЩҶ ШӘЩҲЩ…Ш§ЩҶ Ш§ЩҮШҜШ§ ШҙЩҲШҜШҢ ШІЫҢШ§ЩҶ Ш§ЩҶШЁШ§ШҙШӘЩҮ ШҜШұ Ш§ЫҢЩҶ ШӯШ§Щ„ШӘ 37 ЩҮШІШ§Шұ Щ…ЫҢЩ„ЫҢШ§ШұШҜ ШӘЩҲЩ…Ш§ЩҶ Ш®ЩҲШ§ЩҮШҜ ШҙШҜ. Ш§ЫҢЩҶ Щ…ШЁЩ„ШәШҢ ШӯШҜЩҲШҜ ЩҶЫҢЩ…ЫҢ Ш§ШІ ШІЫҢШ§ЩҶ Ш§ЩҶШЁШ§ШҙШӘЩҮ ЩҒШ№Щ„ЫҢ ЫҢШ№ЩҶЫҢ 67 ЩҮШІШ§Шұ Щ…ЫҢЩ„ЫҢШ§ШұШҜ ШӘЩҲЩ…ЩҶ Ш§ШіШӘ. ЫҢШ№ЩҶЫҢ ЩҒШ№Ш§Щ„ЫҢШӘ Щ…ШіШӘЩ…Шұ ШҜШұ ШӯШҜЩҲШҜ 3 ЩҮШІШ§Шұ ШҙШ№ШЁЩҮ ШЁШ§ 30 ЩҮШІШ§Шұ ЩҶЩҒШұ ШҜЩҲ ШЁШұШ§ШЁШұ ЩҶШіШЁШӘ ШЁЩҮ ЩҮЫҢЪҶ ЩҒШ№Ш§Щ„ЫҢШӘ Ш§ЩӮШӘШөШ§ШҜЫҢ Ш¶ШұШұ Ш§ЫҢШ¬Ш§ШҜ Ъ©ШұШҜЩҮ Ш§ШіШӘ.

ШЁШ§ЩҲШұЪ©ШұШҜЩҶЫҢ ЩҶЫҢШіШӘ Ъ©ЩҮ ЩҫШұШҜШ§Ш®ШӘ ШӯЩӮЩҲЩӮ Ъ©Ш§ШұЪ©ЩҶШ§ЩҶ ЩҲ ЩҶШҜШ§ШҙШӘЩҶ ЩҮЫҢЪҶ ЩҒШ№Ш§Щ„ЫҢШӘ ШЁШ§ЩҶЪ©ЫҢШҢ ЩҶШөЩҒ ШӘЩ„Ш§Шҙ ЩҮШ§ЫҢ ЩҒШ№Щ„ЫҢ ШІЫҢШ§ЩҶ Ш§ЩҶШЁШ§ШҙШӘЩҮ ШҜШ§ШұШҜ!

- ШІЫҢШ§ЩҶ Ш§ЩҶШЁШ§ШҙШӘЩҮ Ш§ЫҢЩҶ ШЁШ§ЩҶЪ© 67 ЩҮШІШ§Шұ ЩҲ 523 Щ…ЫҢЩ„ЫҢШ§ШұШҜ ШӘЩҲЩ…Ш§ЩҶШҢ Щ…Ш№Ш§ШҜЩ„ 73 % Ш§ШІ ШіШұЩ…Ш§ЫҢЩҮ ШЁШ§ЩҶЪ© Ш§ШіШӘ.

- ШҜШ§ШұШ§ЫҢЫҢ ЩҮШ§ЫҢ Ш«Ш§ШЁШӘ Ш§ЫҢЩҶ ШЁШ§ЩҶЪ© ШҜШұ ШіШ§Щ„ 1399ШҢ 629 % ШұШҙШҜ ШҜШ§ШҙШӘЩҮ Ш§ШіШӘ.

- Ш§ЫҢЩҶ ШЁШ§ЩҶЪ© ШӘЩӮШұЫҢШЁШ§ 31 ЩҮШІШ§Шұ Ъ©Ш§ШұЩ…ЩҶШҜ ЩҲ 2ШҢ800 ШҙШ№ШЁЩҮ ШҜШ§ШұШҜ.

- ШЁЩҮ Ш§ШІШ§ЫҢ ЩҮШұ Ъ©Ш§ШұЩ…ЩҶШҜШҢ 2 Щ…ЫҢЩ„ЫҢШ§ШұШҜ ШӘЩҲЩ…Ш§ЩҶ ШІЫҢШ§ЩҶ Ш§ЩҶШЁШ§ШҙШӘЩҮ ШҙШҜЩҮ Ш§ШіШӘ.

- Ш§ЫҢЩҶ ШЁШ§ЩҶЪ© ШіЩҶШӘЫҢ ШӯШҜЩҲШҜ 158 ЩҮШІШ§Шұ Щ…ЫҢЩ„ЫҢШ§ШұШҜ ШӘЩҲЩ…Ш§ЩҶ ШіЩҫШұШҜЩҮ ЩӮШұШ¶ Ш§Щ„ШӯШіЩҶЩҮ ШҜШ§ШұШҜ!

ШЁШ§ ШӘЩҲШ¬ЩҮ ШЁЩҮ Ш§ЫҢЩҶ ШўЩ…Ш§ШұШҢ ЩҒШ№Ш§Щ„ЫҢШӘ Ш§ЫҢЩҶ ШЁШ§ЩҶЪ© ЩҲ Ш§ШұШ§ШҰЩҮ Ш®ШҜЩ…Ш§ШӘ ШҜШұ Ш§ЫҢЩҶ ШЁШ§ЩҶЪ© ШЁЩҮ ШөЩҲШұШӘ ШӯШ¶ЩҲШұЫҢШҢ Ъ©Ш§Щ…Щ„Ш§ ШІЫҢШ§ЩҶ ШҜЩҮ ШЁЩҲШҜЩҮ ЩҲ ЩҮЫҢЪҶ ШіЩҲШҜ ЩҲ ШөШұЩҒЩҮ Ш§ЩӮШӘШөШ§ШҜЫҢ ШЁШұШ§ЫҢ ШіШұЩ…Ш§ЫҢЩҮ ЪҜШ°Ш§ШұШ§ЩҶ Ш®ЩҲШҜ ЩҶШҜШ§ШұШҜ.

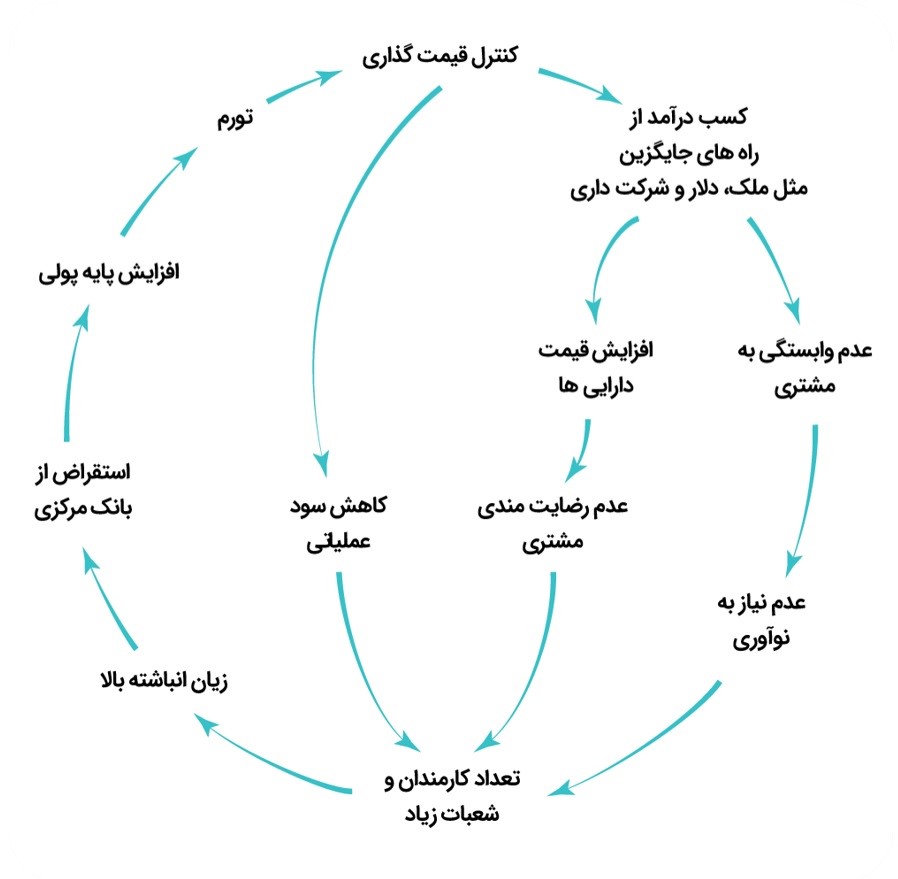

ШЁШ§ ШӘЩҲШ¬ЩҮ ШЁЩҮ Щ…ШҜЩ„ ЩҫЩҲЫҢШ§ЫҢ ЩҶШёШ§Щ… ШЁШ§ЩҶЪ©ЫҢ Ъ©ШҙЩҲШұШҢ ШЁШ§ЩҶЪ©ШҜШ§ШұЫҢ ШЁЩҮ ШөЩҲШұШӘ ШіЩҶШӘЫҢШҢ ШўЫҢЩҶШҜЩҮ Ш§ЫҢ ШЁЩҮ Ш¬ШІ ШІЫҢШ§ЩҶ ЩҲ ЩҲШұШҙЪ©ШіШӘЪҜЫҢ ЩҶШ®ЩҲШ§ЩҮШҜ ШҜШ§ШҙШӘ. ШЁЩҮ ЩҮЩ…ЫҢЩҶ Ш№Щ„ШӘ ШЁШ§ЫҢШҜ ШҜШұ ЩҶЩӮШ§Ш·ЫҢ Ш§ШІ Ш§ЫҢЩҶ ШіЫҢШіШӘЩ… ШұШ§ ШӘШәЫҢЫҢШұ ШҜЩҮЫҢЩ… ШӘШ§ Ш§ЫҢЩҶ ЪҶШұШ®ЩҮ Щ…Ш№ЫҢЩҲШЁ ШЁШ§Ш·Щ„ ШӘШ¶Ш№ЫҢЩҒ ШҙШҜЩҮ ЩҲ ЫҢЪ© ЪҶШұШ®ЩҮ Щ…Ш«ШЁШӘ ШҙЪ©Щ„ ШЁЪҜЫҢШұШҜ.

ШЁШұШ§ЫҢ ШЁЩҮШЁЩҲШҜ ЩҲШ¶Ш№ЫҢШӘ ШЁШ§ЩҶЪ©ШҜШ§ШұЫҢ ШҜШұ Ъ©ШҙЩҲШұШҢ Ш§ШұШ§ШҰЩҮ Ш®ШҜЩ…Ш§ШӘ ШЁЩҮ ШөЩҲШұШӘ ШәЫҢШұШӯШ¶ЩҲШұЫҢ ШЁЩҮШӘШұЫҢЩҶ ЪҜШІЫҢЩҶЩҮ Ш®ЩҲШ§ЩҮШҜ ШЁЩҲШҜ. ЪҜШ°Шұ Ш§ШІ ШЁШ§ЩҶЪ©ШҜШ§ШұЫҢ ШіЩҶШӘЫҢ ЩҲ Ш§ШұШ§ШҰЩҮ Ш®ШҜЩ…Ш§ШӘ ШЁЩҮ ШөЩҲШұШӘ ШўЩҶЩ„Ш§ЫҢЩҶ ШҜШұ ЩӮШ§Щ„ШЁ ЩҶШҰЩҲШЁШ§ЩҶЪ© ЩҮШ§ШҢ ШЁШ§Ш№Ш« Ъ©Ш§ЩҮШҙ ЩҮШІЫҢЩҶЩҮ Ш№Щ…Щ„ЫҢШ§ШӘЫҢ ШЁШұШ§ЫҢ ШЁШ§ЩҶЪ©ШҢ ШӘШәЫҢЫҢШұ ЩҲ Ш§ШөЩ„Ш§Шӯ Щ…ШҜЩ„ ЩҫЩҲЫҢШ§ЫҢ ЩҶШёШ§Щ… ШЁШ§ЩҶЪ©ЫҢ Ъ©ШҙЩҲШұ ЩҲ ЩҮЩ…ЪҶЩҶЫҢЩҶ ШЁШ§Ш№Ш« ШіЩҲШҜШўЩҲШұЫҢ ШЁШ§ЩҶЪ© ЩҮШ§ Ш®ЩҲШ§ЩҮШҜ ШҙШҜ. ШЁШ§ Щ…ЩӮШ§ЫҢШіЩҮ ШЁШ§ЩҶЪ©ШҜШ§ШұЫҢ ШіЩҶШӘЫҢ ЩҲ ЩҶШҰЩҲШЁШ§ЩҶЪ© ЩҮШ§ШҢ Щ…ЫҢ ШӘЩҲШ§ЩҶ ШЁЩҮ Ш§ЫҢЩҶ ЩҶШӘЫҢШ¬ЩҮ ШұШіЫҢШҜ.

Щ…ЩӮШ§ЫҢШіЩҮ ЩҶШҰЩҲШЁШ§ЩҶЪ© ЩҮШ§ЫҢ Ш¬ЩҮШ§ЩҶЫҢ ЩҲ ШЁШ§ЩҶЪ© Щ…Щ„ШӘ Ш§ЫҢШұШ§ЩҶ

ШЁШ§ЩҶЪ© Щ…Щ„ШӘШҢ Ш§ШІ 29 ШўШ°Шұ 1359 ШҙШұЩҲШ№ ШЁЩҮ ЩҒШ№Ш§Щ„ЫҢШӘ ЩҶЩ…ЩҲШҜЩҮ Ш§ШіШӘ. Ш§ЩҲЩ„ЫҢЩҶ ЩҶШҰЩҲШЁШ§ЩҶЪ© ЩҶЫҢШІ ШҜШұ ШіШ§Щ„ 2015 ЩҒШ№Ш§Щ„ЫҢШӘ Ш®ЩҲШҜ ШұШ§ ШўШәШ§ШІ Ъ©ШұШҜЩҮ Ш§ШіШӘ. ШЁШ§ Ш§ЫҢЩҶ ШӯШ§Щ„ШҢ ШЁШ§ Щ…ЩӮШ§ЫҢШіЩҮ ШўЩҶЩҮШ§ШҢ ШЁЩҮ Ш§ЫҢЩҶ ЩҶШӘЫҢШ¬ЩҮ Щ…ЫҢШұШіЫҢЩ… Ъ©ЩҮ Ш§ШұШІШҙ ШЁШұШ®ЫҢ Ш§ШІ ЩҶШҰЩҲШЁШ§ЩҶЪ© ЩҮШ§ ШЁШ§ Ш§ЫҢЩҶ ШЁШ§ЩҶЪ© ШЁШұШ§ШЁШұЫҢ Щ…ЫҢ Ъ©ЩҶШҜ.

|

ЩҶШ§Щ… ШЁШ§ЩҶЪ© |

Ш§ШұШІШҙ ШҙШұЪ©ШӘ |

ШӘШ№ШҜШ§ШҜ Щ…ШҙШӘШұЫҢ |

ШӘШ№ШҜШ§ШҜ Ъ©Ш§ШұЩ…ЩҶШҜШ§ЩҶ |

ШӘШ№ШҜШ§ШҜ ШҙШ№ШЁЩҮ ЩҒЫҢШІЫҢЪ©ЫҢ |

|

ШЁШ§ЩҶЪ© Щ…Щ„ШӘ Ш§ЫҢШұШ§ЩҶ |

695 ЩҮЩ…ШӘ Щ…Ш№Ш§ШҜЩ„ |

16 Щ…ЫҢЩ„ЫҢЩҲЩҶ ЩҶЩҒШұ |

27 ЩҮШІШ§Шұ ЩҶЩҒШұ |

ШӯШҜЩҲШҜ 1500 |

|

ШЁШ§ЩҶЪ© Chime |

$14.5 Щ…ЫҢЩ„ЫҢШ§ШұШҜ ШҜЩ„Ш§Шұ |

12 Щ…ЫҢЩ„ЫҢЩҲЩҶ ЩҶЩҒШұ |

ШӯШҜЩҲШҜ 400 ЩҶЩҒШұ |

0 |

|

ШЁШ§ЩҶЪ© Revolut |

$33 Щ…ЫҢЩ„ЫҢШ§ШұШҜ ШҜЩ„Ш§Шұ |

15 Щ…ЫҢЩ„ЫҢЩҲЩҶ ЩҶЩҒШұ |

ШӯШҜЩҲШҜ 2ШҢ200 ЩҶЩҒШұ |

0 |

ЩҶШҰЩҲШЁШ§ЩҶЪ© ЩҮШ§ ШЁЩҮ ШӘШ№ШҜШ§ШҜ Ъ©Ш§ШұШЁШұШ§ЩҶ Щ…ШҙШ§ШЁЩҮ ЫҢЪ© ШЁШ§ЩҶЪ© ШіЩҶШӘЫҢ ШЁШІШұЪҜ Ш§ЫҢШұШ§ЩҶ Ш®ШҜЩ…Ш§ШӘ Ш§ШұШ§ШҰЩҮ Щ…ЫҢ ШҜЩҮЩҶШҜ. ШҜШұ ЩҲШ§ЩӮШ№ ШӘЩ…Ш§Щ…ЫҢ Щ…ШҙШӘШұЫҢШ§ЩҶ ШЁШ§ЩҶЪ© Щ…Щ„ШӘ ШҜШұ ЩӮШ§Щ„ШЁ ЫҢЪ© ЩҶШҰЩҲШЁШ§ЩҶЪ© Щ…ЫҢ ШӘЩҲШ§ЩҶЩҶШҜ ШЁЩҮ ЩҮЩ…Ш§ЩҶ Ш®ШҜЩ…Ш§ШӘ ШЁШ§ЩҶЪ©ЫҢ ШҜШіШӘШұШіЫҢ ШҜШ§ШҙШӘЩҮ ШЁШ§ШҙЩҶШҜ.

ШӘШ§Ш«ЫҢШұ Щ…Ш«ШЁШӘ ЩҶШҰЩҲШЁШ§ЩҶЪ© ЩҮШ§ ШұЩҲЫҢ ЩҶШёШ§Щ… ШЁШ§ЩҶЪ©ЫҢ Ш§ЫҢШұШ§ЩҶ

ЩҶШҰЩҲШЁШ§ЩҶЪ© ЩҮШ§ ШӘШ§Ш«ЫҢШұ Щ…Ш«ШЁШӘЫҢ ШҜШұ Щ…ШҜЩ„ ШЁШ§ЩҶЪ©ШҜШ§ШұЫҢ ШҜШ§ШұЩҶШҜ. ШҜШұ ШөЩҲШұШӘ ШӘШЁШҜЫҢЩ„ ШЁШ§ЩҶЪ©ЩҮШ§ЫҢ ШіЩҶШӘЫҢ ШЁЩҮ ЩҶШҰЩҲШЁШ§ЩҶЪ©ШҢ ШіЫҢЪ©Щ„ ШЁШ§Ш·Щ„ЫҢ Ъ©ЩҮ ШЁШ§Ш№Ш« Ш§ЫҢШ¬Ш§ШҜ Ш¶ШұШұ ШЁШұШ§ЫҢ ШЁШ§ЩҶЪ©ЩҮШ§ ЩҲ Ш§ЩӮШӘШөШ§ШҜ Ъ©ШҙЩҲШұ Щ…ЫҢ ШҙЩҲШҜШҢ ШӘШ¶Ш№ЫҢЩҒ ЩҲ Ш§ШөЩ„Ш§Шӯ Ш®ЩҲШ§ЩҮШҜ ШҙШҜ. ШЁЩҮ Ш§ЫҢЩҶ ШӘШұШӘЫҢШЁШҢ Ш§ЩҲЩ„ЫҢЩҶ Щ…ЩҲШұШҜ Щ…ЩҲШ«Шұ ЩҲ ШӘШ§Ш«ЫҢШұЪҜШ°Ш§Шұ ШҜШұ Ш§ЫҢЩҶ Щ…ШҜЩ„ШҢ Ъ©Ш§ЩҮШҙ ШҙШ№ШЁ ЩҲ Ъ©Ш§ШұЩ…ЩҶШҜШ§ЩҶ Щ…ЫҢ ШЁШ§ШҙШҜ. ШҜШұ ЩҶШӘЫҢШ¬ЩҮШҢ ШІЫҢШ§ЩҶ Ш§ЩҶШЁШ§ШҙШӘЩҮ Ъ©Ш§ЩҮШҙ ЫҢШ§ЩҒШӘЩҮ ЩҲ ШіЩҲШҜ ШЁШ§ЩҶЪ©ШҜШ§ШұЫҢ Ш§ЩҒШІШ§ЫҢШҙ Ш®ЩҲШ§ЩҮШҜ ЫҢШ§ЩҒШӘ. Ш§ШІ Ш·ШұЩҒЫҢШҢ Ъ©Ш§ШұШЁШұШ§ЩҶ ШЁЩҮ ШҜЩ„ЫҢЩ„ Ш№Щ…Щ„ЫҢШ§ШӘ ШЁШ§ЩҶЪ©ЫҢ ШіШұЫҢШ№ ЩҲ Ш§ШұШ§ШҰЩҮ Ш®ШҜЩ…Ш§ШӘ ШҙШЁШ§ЩҶЩҮ ШұЩҲШІЫҢШҢ ШұШ¶Ш§ЫҢШӘ ШЁШ§Щ„Ш§ЫҢЫҢ Ш§ШІ ШЁШ§ЩҶЪ© Ш®ЩҲШҜ Ш®ЩҲШ§ЩҮЩҶШҜ ШҜШ§ШҙШӘ. ШіЩҲШҜ ЩҶШҰЩҲШЁШ§ЩҶЪ© ЩҮШ§ Ъ©Ш§Щ…Щ„Ш§ ШЁШіШӘЪҜЫҢ ШЁЩҮ Щ…ШҙШӘШұЫҢ ШҜШ§ШұШҜ. ШЁЩҶШ§ШЁШұШ§ЫҢЩҶ ШЁШұШ§ЫҢ Ш§ШұШ§ШҰЩҮ Ш®ШҜЩ…Ш§ШӘ ШЁЩҮШӘШұШҢ Щ…Щ„ШІЩ… ШЁЩҮ Ш§ШіШӘЩҒШ§ШҜЩҮ Ш§ШІ ЩҶЩҲШўЩҲШұЫҢ ЩҲ ШұЩҲШҙ ЩҮШ§ЫҢ ШЁЩҮ ШұЩҲШІ ШЁШ§ЩҶЪ©ШҜШ§ШұЫҢ ШҜШ§ШұЩҶШҜ. ШЁШ§ Ш§ЫҢЩҶ Ш§ЩҲШөШ§ЩҒШҢ ШҜЩҲШұ ШЁШ§Ш·Щ„ Щ…ШҜЩ„ ЩҫЩҲЫҢШ§ЫҢ ЩҶШёШ§Щ… ШЁШ§ЩҶЪ©ЫҢ Ъ©ШҙЩҲШұ ШЁЩҮ ШұЩҲШҙ ШіЩҶШӘЫҢШҢ Ш§ШөЩ„Ш§Шӯ ЩҲ ШіЩҲШҜШўЩҲШұ Ш®ЩҲШ§ЩҮШҜ ШҙШҜ.

ЪҶЪҜЩҲЩҶЩҮ ЩҫЩҶШ¬ШұЩҮ ЩҒШұШөШӘ ЩҶШҰЩҲШЁШ§ЩҶЪ© ЩҮШ§ ШҜШұ Ш§ЫҢШұШ§ЩҶ ШЁШ§ШІ Щ…ЫҢ ШҙЩҲШҜШҹ

Ш·ШЁЩӮ Щ…ШҜЩ„ MSFШҢ Ш§ЫҢШҜЩҮ Ш§ШұШ§ШҰЩҮ Ш®ШҜЩ…Ш§ШӘ ШЁШ§ЩҶЪ©ЫҢ ШЁЩҮ ШөЩҲШұШӘ ШўЩҶЩ„Ш§ЫҢЩҶШҢ ШЁЩҮ Ш№ЩҶЩҲШ§ЩҶ Ш®Ш· Щ…ШҙЫҢ ШҜШұ ЩҶШёШұ ЪҜШұЩҒШӘЩҮ Щ…ЫҢ ШҙЩҲШҜ.

- Ш®Ш· Щ…ШҙЫҢ: Ш§ШұШ§ШҰЩҮ ШӘЩ…Ш§Щ… Ш®ШҜЩ…Ш§ШӘ ШЁШ§ЩҶЪ©ЫҢ ШЁЩҮ ШөЩҲШұШӘ ШўЩҶЩ„Ш§ЫҢЩҶ ЩҲ ШЁШҜЩҲЩҶ ШҙШ№ШЁЩҮ

- Ш¬ШұЫҢШ§ЩҶ Щ…ШҙЪ©Щ„: ЩҮШІЫҢЩҶЩҮ ЩҮШ§ЫҢ ШЁШ§Щ„Ш§ЫҢ ШіШұШЁШ§Шұ ШЁШ§ЩҶЪ© ЩҮШ§ ШЁШ§Ш№Ш« Ъ©Ш§ЩҮШҙ ЪҜШіШӘШұШҜЩҮ ШұШ¶Ш§ЫҢШӘЩ…ЩҶШҜЫҢ Щ…ШҙШӘШұЫҢШ§ЩҶ ШҙШҜЩҮ Ш§ШіШӘ. Ш№Щ„Ш§ЩҲЩҮ ШЁШұ Ъ©Ш§ЩҮШҙ ШұШ¶Ш§ЫҢШӘ Щ…ШҙШӘШұЫҢШҢ Ш®ЩҲШҜ ШЁШ§ЩҶЪ©ЩҮШ§ ЩҶЫҢШІ ЩҮШІЫҢЩҶЩҮ ЩҮШ§ЫҢ ШіЩҶЪҜЫҢЩҶЫҢ ШұШ§ ШЁШ§ШЁШӘ Ш§ШұШ§ШҰЩҮ Ш®ШҜЩ…Ш§ШӘ Щ…Ш§Щ„ЫҢ ШЁЩҮ ШөЩҲШұШӘ ШӯШ¶ЩҲШұЫҢШҢ Щ…ШӘШӯЩ…Щ„ Щ…ЫҢ ШҙЩҲЩҶШҜ.

- Ш¬ШұЫҢШ§ЩҶ ШіЫҢШ§ШіШӘ: ЩҶЩҮШ§ШҜЩҮШ§ЫҢ Щ…ЩҲШ«Шұ ЩҮЩ…Ш§ЩҮЩҶЪҜЫҢ ЩҮШ§ЫҢ Щ„Ш§ШІЩ… Ш¬ЩҮШӘ ШәЫҢШұШӯШ¶ЩҲШұЫҢ ШҙШҜЩҶ Ш®ШҜЩ…Ш§ШӘ Щ…Ш§Щ„ЫҢ ЩҲ ШЁШ§ЩҶЪ©ЫҢ ШұШ§ Ш§ЩҶШ¬Ш§Щ… ЩҲ Ш§ШІ Ш§ШұШ§ШҰЩҮ ШўЩҶЩ„Ш§ЫҢЩҶ Ш®ШҜЩ…Ш§ШӘ Щ…Ш§Щ„ЫҢ ШӘЩҲШіШ· ШЁШ§ЩҶЪ©ЩҮШ§ Ш§ШіШӘЩӮШЁШ§Щ„ ЩҶЩ…Ш§ЫҢЩҶШҜ.

- Ъ©Ш§ШұШўЩҒШұЫҢЩҶШ§ЩҶ ШіЫҢШ§ШіЫҢ: ЩҶШҰЩҲШЁШ§ЩҶЪ© ЩҮШ§ ШЁЩҮ Ш№ЩҶЩҲШ§ЩҶ Ъ©Ш§ШұШўЩҒШұЫҢЩҶШ§ЩҶ Ш§ЫҢЩҶ ШӯЩҲШІЩҮ Ш§ЩӮШҜШ§Щ…Ш§ШӘ Щ„Ш§ШІЩ… ШұШ§ Ш¬ЩҮШӘ Ш§ШұШ§ШҰЩҮ Ш®ШҜЩ…Ш§ШӘ Ш®ЩҲШҜ ШЁЩҮ ШөЩҲШұШӘ ШәЫҢШұШӯШ¶ЩҲШұЫҢ Ш§ЩҶШ¬Ш§Щ… ШҜЩҮЩҶШҜ. Ш§ЫҢЩҶ Ш§Щ…Шұ ЩҶЫҢШ§ШІ ШЁЩҮ Ш§ШіШӘЩҒШ§ШҜЩҮ Ш§ШІ ЩҮЩҲЫҢШӘ ШҜЫҢШ¬ЫҢШӘШ§Щ„ ШЁШұШ§ЫҢ Ъ©Ш§ШұШЁШұШ§ЩҶ Щ…ЫҢ ШЁШ§ШҙШҜ.

- ЩҫЩҶШ¬ШұЩҮ ШіЫҢШ§ШіШӘ ЪҜШ°Ш§ШұЫҢ: ШҜШұ ШөЩҲШұШӘ ШӘШ№Ш§Щ…Щ„ ШіЩҮ Щ…ШӘШәЫҢШұ ШЁШ§Щ„Ш§ШҢ ШіЫҢШ§ШіШӘЪҜШ°Ш§ШұЫҢ ШЁШұШ§ЫҢ ШұЩҲЩҶШҜ Ш§ШұШ§ШҰЩҮ Ш®ШҜЩ…Ш§ШӘ ШЁШ§ЩҶЪ©ЫҢ ШўЩҶЩ„Ш§ЫҢЩҶ ШўШәШ§ШІ Ш®ЩҲШ§ЩҮШҜ ЪҜШұШҜЫҢШҜ.

- Ш®ШұЩҲШ¬ЫҢ: ШӘШөЩҲЫҢШЁ ЩҲ ШЁЩҮ ШұШіЩ…ЫҢШӘ ШҙЩҶШ§Ш®ШӘЩҶ ЩҶШҰЩҲШЁШ§ЩҶЪ© ЩҮШ§ ШҜШұ Ш§ЫҢШұШ§ЩҶШҢ Ш®ШұЩҲШ¬ЫҢ Ш§ЫҢЩҶ Щ…ШҜЩ„ Ш®ЩҲШ§ЩҮШҜ ШЁЩҲШҜ. ШҜШұ Ш§ЫҢЩҶ ШөЩҲШұШӘ Ш§ШіШӘ Ъ©ЩҮ ШЁШ§ЩҶЪ©ЩҮШ§ЫҢ ШіЩҶШӘЫҢ Ш§ШІ ШұЩҲЩҶШҜ Ш¶ШұШұ ЩҲ ШІЫҢШ§ЩҶ Ш®ЩҲШҜ Ш®Ш§ШұШ¬ ШҙШҜЩҮ ЩҲ ЩҲШ§ШұШҜ ЪҶШұШ®ЩҮ ШіЩҲШҜ Ш®ЩҲШ§ЩҮЩҶШҜ ШҙШҜ. Ш§ЫҢЩҶ ШіЩҲШҜ ЩҮЩ… ШЁШұШ§ЫҢ ШЁШ§ЩҶЪ©ЩҮШ§ШҢ ЩҮЩ… ШЁЩҮ ЩҶЩҒШ№ Ъ©Ш§ШұШЁШұ ЩҲ ЩҮЩ… ШҜШұ Ш¬ЩҮШӘ ШұШҙШҜ Ш§ЩӮШӘШөШ§ШҜ Ъ©ШҙЩҲШұ Ш®ЩҲШ§ЩҮШҜ ШЁЩҲШҜ.

Ш§ШӯШұШ§ШІ ЩҮЩҲЫҢШӘ ШҜЫҢШ¬ЫҢШӘШ§Щ„ Щ…ЩӮШҜЩ…ЩҮ Ш§ЫҢ ШЁШұШ§ЫҢ ЩҒЩҶШ§ЩҲШұЫҢ ЩҮШ§ЫҢ Ш¬ШҜЫҢШҜЫҢ Щ…Ш§ЩҶЩҶШҜ ЩҶШҰЩҲШЁШ§ЩҶЪ© Ш§ШіШӘ. ЩҮЩ…Ш§ЩҶЪҜЩҲЩҶЩҮ Ъ©ЩҮ Ш§ШӯШұШ§ШІ ЩҮЩҲЫҢШӘ ШҜЫҢШ¬ЫҢШӘШ§Щ„ ШЁЩҮ ШұШіЩ…ЫҢШӘ ШҙЩҶШ§Ш®ШӘЩҮ ШҙШҜШҢ ЩҶШҰЩҲШЁШ§ЩҶЪ© ЩҮШ§ ЩҶЫҢШІ Щ…ЫҢ ШӘЩҲШ§ЩҶЩҶШҜ Ш¬Ш§ЫҢЪҜШІЫҢЩҶ ШЁШ§ЩҶЪ© ЩҮШ§ЫҢ ШіЩҶШӘЫҢ ШҙЩҲЩҶШҜ ЩҲ ШЁЩҮ Ш§ЫҢЩҶ ЩҲШіЫҢЩ„ЩҮШҢ ЩҶШёШ§Щ… ШЁШ§ЩҶЪ©ЫҢ Ъ©ШҙЩҲШұ ШҜШұ ШұШ§ЩҮ ШӘЩҲШіШ№ЩҮ ЩӮШҜЩ… ШЁШұШҜШ§ШұШҜ.

.png)